返済方法で〇万の差が!?デッドクロスによる納税負担とその対応策Blog

デッドクロスは黒字倒産にもなり得る恐ろしいものですが、返済方法(元利均等返済or元金均等返済)によってもデッドクロスによるキャッシュフローへのダメージに違いが出てきます。

本日は返済方法の違いによる納税負担を見ると共に、対応策についても記載していきます。

おさらい

まずは基礎知識のおさらいです。

前回及び前々回の下記の記事をご確認下さい。

(既に見て頂いている方は飛ばして頂いて結構です)

返済方法による返済額と支払利息総額の違い、私は元〇均等返済を選択してます!

3分でわかるデッドクロスの話!!知らないと黒字倒産も…

要点としては以下の通りです。

・元利均等返済は返済額が一定で見通しが立てやすいが、利息の支払総額は多くなる

・元金均等返済は、利息の支払総額は少ないが、借入当初の返済金額が元利均等返済よりも大きい

・「減価償却費<借入の元金返済額ならば、利益>キャッシュフロー」となっている状態がデッドクロス

具体例

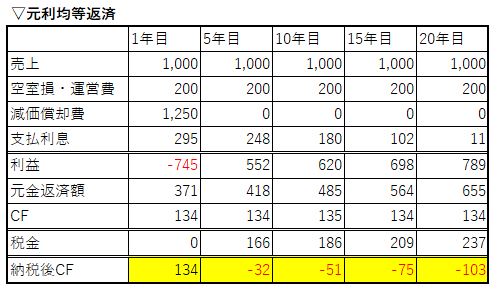

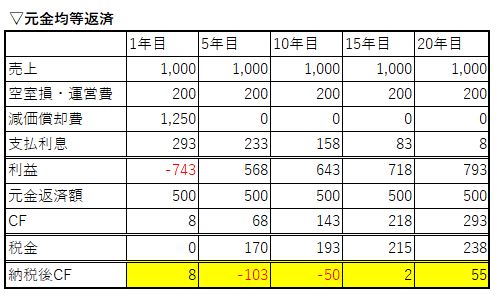

以下の条件で元利均等返済と元金均等返済の場合のデッドクロスを見てみます。

【前提条件】

価格:1億(建物5,000万、土地5,000万)

利回:10%

借入:1億 3% 20年返済

空室損・運営費:売上の20%と仮定

減価償却費:4年(耐用年数超過の木造物件)

税金:利益×30%と仮定

上記の表でCFの欄は「利益+減価償却費-元金返済額」により計算しています。

納税後CFは単純に「CF-税金」です。

いずれも4年目で減価償却費の計上が終了、5年目以降からはデッドクロスに陥ります。

ただ、元利均等返済の場合は、デッドクロスに陥った後の納税後CFは悪化していく一方で、元金均等返済の場合は、納税後CFは改善されていきます。

20年目だけで見ると、

・元利均等返済 -103万

・元金均等返済 55万

ですので、158万もの差額が生じます。

もちろん元利均等返済の場合は、返済初期の返済負担が少ないので、その点はメリットです。

ただ、逆に返済後期となると、デッドクロスもあいまって負担はかなり大きくなります。

対策

デッドクロスには一般的には下記のような対応策があります。

・返済方法を元金均等返済とする

⇒既にみた通り、元金均等返済の方が返済後期におけるデッドクロスによる納税負担は小さいです。

・新規物件の購入

⇒新規物件を購入すれば、その物件の減価償却費を新たに計上できます。

(但し、その物件もフルローンで購入している場合、いずれデッドクロスが生じます)

・中古物件でも法定耐用年数で償却する

⇒中古物件の場合は経過年数に応じて耐用年数を短くできます。

但し、あえて法定耐用年数を選択することにより、減価償却費を計上できる年数を延ばして、デッドクロスを防ぐこともできます。

・物件取得時に自己資金を入れたり、繰上返済を行う

⇒返済負担が減れば、デッドクロスの影響も少なくなります。

・売却

⇒売却してしまえば、以後はデッドクロスの心配はなくなります。

いずれの方法も一長一短なので、自分に合った対策をされるとよいと思います。

個人的には元金均等返済により返済を行い、償却方法は物件によっては法定耐用年数により償却することもあります。

まとめ

・デッドクロスによる納税負担は元利均等返済の方が大きい

・デッドクロスの対応策は以下の通り

・返済方法を元金均等返済とする

・新規物件の購入

・中古物件でも法定耐用年数で償却する

・物件取得時に自己資金を入れたり、繰上返済を行う

・売却

特にデッドクロスは物件取得時にいつ頃発生するかがわかります。

ご希望の方はデッドクロス発生時期の診断を差し上げることもできますので、お気軽にご連絡下さい。

関連記事

利益とキャッシュフローは異なります!

元利均等返済と元金均等返済、どっちを選ぶべきか?

返済方法による返済額と支払利息総額の違い、私は元〇均等返済を選択してます!

3分でわかるデッドクロスの話!!知らないと黒字倒産も…

お問い合わせはこちらから-不動産投資に強い東京の会計事務所 税理士法人ASC

法人化、融資、不動産投資相談等を無料で対応しておりますので気軽にお問い合わせください。全国対応可!!